Купируя риски

Согласно материалам сайта Бакинский рабочий, передает Icma.az.

Центробанк усилил внимание к управлению банковским капиталом

Руководствуясь целью стабильного и надежного функционирования отечественного банковского сектора, главный банк страны намерен купировать риски кредитования и поддержать формирование дополнительного буфера капитала финансовых структур.

Для этого Центробанк намерен усилить внимание к относительно новому в мировой практике инструменту управления банковским капиталом, представленному в международном соглашении Базель III и играющему ключевую роль в сдерживании чрезмерного кредитного роста. Как отмечается в заявлении финансового регулятора, уже принято решение об активации контрциклического буфера капитала на уровне 0,5% от совокупного капитала и капитала первого уровня банков. Новый норматив будет применяться с 1 марта нынешнего года, информирует ЦБА.

Подобные макропруденциальные лимиты обычно применяются для сдерживания роста закредитованности, а значит, в новом году правление Центробанка намерено навести порядок в сфере банковского кредитования. Другой их функцией является снижение рисков, так или иначе связанных с необеспеченными займами в структуре кредитных портфелей финансовых структур путем ограничения доли рискованного финансирования. Наконец, ключевой особенностью контрциклического буфера является необходимость организации качественного анализа состояния банковского сектора.

Следуя заявлению Центробанка, регулятор намерен в этом году устранить разницу между ростом ВВП и кредитованием по линии банков. «Решение принято на основе анализа кредитного «разрыва», представляющего собой разницу между отношением кредита к ВВП и средним показателем этого соотношения за прошлые периоды, составившим 2,9% по итогам последней оценки. Этот показатель превышает установленный порог в 2%, что делает актуальной активацию контрциклического буфера капитала», - цитируют СМИ заявление ЦБА. Основными причинами, так или иначе побудившими ЦБА принять упомянутое решение, судя по заявлению, стала высокая динамика увеличения кредитования, а также показатели финансовой устойчивости местной банковской системы и прибыльности.

При этом регулятор указывает на сохраняющийся значительный потенциал для расширения банками кредитного портфеля. По данным Центробанка, двухмесячная отсрочка позволит банкам учесть новый норматив в процессах стратегического планирования, бюджетирования, а также в политике капитализации и дивидендов. Говоря о причинах введенного макропруденциального лимита, регулятор считает, что новые требования в части контрциклического буферного капитала, разработанного в соответствии с рекомендациями Базельского комитета, поспособствует большей устойчивости национального банковского сектора и достижению цели финансовой стабильности. Иначе говоря, макрофинансовый инструмент поддержит устойчивость к возможным экономическим шокам и обеспечит непрерывность кредитной деятельности.

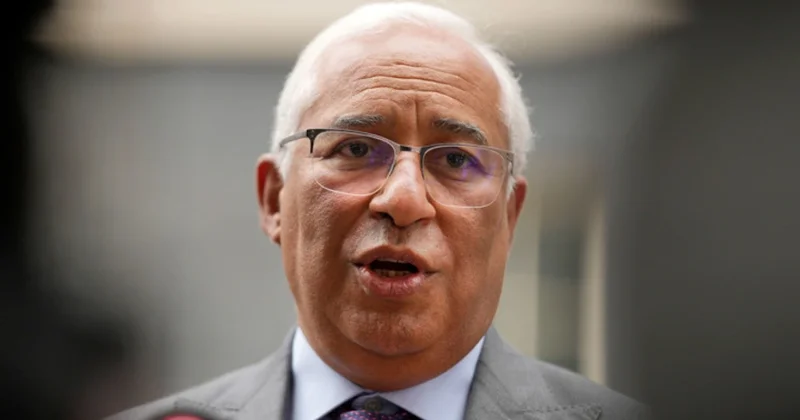

«Решение принято с учетом высокой динамики кредитования, наблюдаемой в банковском секторе, а также показателей рентабельности и финансовой устойчивости банков, в частности разницы между долгосрочными трендами и текущим показателем соотношения совокупного кредитного портфеля к росту ВВП, - отметил в этой связи депутат Милли Меджлиса, эксперт Вугар Байрамов. - И тем не менее, определенные вопросы вызывают последствия применения этого инструмента в контексте возможного снижения объемов кредитования».

Ведь кроме этого возникают вопросы к тому, как это в целом скажется на процентных ставках по кредитам местных финансовых структур.

«На самом деле, это механизм создания дополнительного капитала в периоды чрезмерного роста кредитования, - говорит аналитик. - Его основной целью является регулирование рисков. Упомянутый макропруденциальный лимит также призван гарантировать, что потребности банковского сектора в капитале учитывают макрофинансовую среду, где работают банки. Его главная цель - создание более широкой макропруденциальной среды для защиты банковского сектора от чрезмерного совокупного роста кредитования, связанного с циклическим увеличением общесистемного риска. Здесь нужно еще учитывать, что большинство развитых стран вводят дополнительный контрциклический буфер капитала в размере 0% к капиталу первого уровня или не вводят буфер вообще. Однако в ряде стран, включая Данию, Норвегию, Нидерланды, сей показатель находится на уровне 2,5%. Этот дополнительный лимит используют в Швеции, Ирландии, Чехии, Франции, Австралии, Корее, Гонконге и Германии. Причем на данный момент такие крупные экономические державы, как США, Китай, Япония, Италия, Испания, Канада и Индия, вовсе не видят необходимости в применении подобных ограничений».

Международная практика показывает, что в некоторых случаях упомянутый инструмент оказывает негативное влияние на реальную экономику и даже может привести к потерям по кредитам в банковской системе. Поэтому его внедрение осуществляется только при полной оценке воздействия на другие макроэкономические показатели.

По мнению собеседника, доля кредитного портфеля к ВВП у нас достаточно низкая, если сравнивать Азербайджан с другими странами, особенно если оценивать кредитование частного бизнеса. «Отечественный регулятор рассматривает превышение темпов роста кредитного портфеля банка над темпами роста несырьевого ВВП как одну из основных причин введения дополнительного контрциклического буфера капитала, - уточняет Вугар Байрамов. - Однако другая сторона вопроса заключается в том, что доля кредитного портфеля применительно к внутреннему валовому продукту у нас по-прежнему невысокая. Доля кредитов частному сектору в совокупной конечной стоимости товаров и услуг ниже не только по сравнению с развитыми странами, но и с большинством государств региона. Отсюда следует вывод, что, даже несмотря на темпы роста кредитования, размеры кредитного портфеля, по сравнению с экономикой республики, на самом деле небольшие».

Эксперт полагает, что вследствие внедрения упомянутого механизма коммерческие банки предпочтут более консервативную политику кредитования: «Все это может сопровождаться оптимизацией кредитных портфелей части финансовых структур, а в ряде случаев возможно сравнительное понижение показателя. Что же касается влияния лимита на ставки по кредитам, давайте вспомним, что прошлый год отметился повышением ставок по банковским депозитам. И поэтому логично ожидать последующего удорожания заемных средств, что повышает актуальность оптимизации политики в сегменте банковских вложений».

Просмотров:96

Просмотров:96 Эта новость заархивирована с источника 14 Января 2025 10:14

Эта новость заархивирована с источника 14 Января 2025 10:14

Войти

Войти

Online Xəbərlər

Online Xəbərlər Новости

Новости Погода

Погода Магнитные бури

Магнитные бури Время намаза

Время намаза Калькулятор колорий

Калькулятор колорий Драгоценные металлы

Драгоценные металлы Конвертор валют

Конвертор валют Кредитный калькулятор

Кредитный калькулятор Курс криптовалют

Курс криптовалют Гороскоп

Гороскоп Вопрос - Ответ

Вопрос - Ответ Проверьте скорость интернета

Проверьте скорость интернета Радио Азербайджана

Радио Азербайджана Азербайджанское телевидение

Азербайджанское телевидение О нас

О нас Контакты

Контакты

TDSMedia © 2026 Все права защищены

TDSMedia © 2026 Все права защищены

Самые читаемые

Самые читаемые